2022 TGES 前沿讲座系列第二十五期

金融产品、市场交易与风险管理

王旭军 东兴证券金融创新部董事总经理

演讲时间:2022年6月11日(周六)16:00-17:00

演讲嘉宾:王旭军,东兴证券金融创新部董事总经理

在国内,区别于场内衍生品,场外衍生品主要是指机构与机构之间进行的一对一合约交易的、非场内的金融衍生产品。类似于场内衍生品,场外衍生品的需求也同样源于套期保值的目的。全球第一家期货交易所成立于荷兰的阿姆斯特丹。当时,人们为了对冲郁金香价格的波动,设立了郁金香的期货交易;而随着第一家期货交易所的诞生,衍生品交易逐步发展起来。金融衍生品的发展满足了投资人对未来风险不确定性因素的套保需求。

当然,场外衍生品本身也蕴含了很多风险,我们只有在理解了其风险特征之后,才能更好地利用这些衍生品。

收益互换的波动跟标的波动是1:1的。换句话说,标的波动1%,场外衍生品的价值也就波动1%。最简单的是期货,或者远期的互换。

2.场外期权

场外期权的产品形式包括一些欧式看涨、看跌期权,同时,还有障碍类期权、一些自动带敲入和自动敲出的结构(俗称“雪球”)。

3.挂钩标的

挂钩标的也分很多种,券商是投会根据挂钩标的的不同涉及不同的交易台。一般可以分为几大类:一是FICC,FICC里可能又分为FX interest的或是信用方面一些标的:二是权益类,之所以把权益类单独拎出来,是因为权益类的一些模型定价跟FICC的英特斯瑞德这块的差别比较大,它本身的交易市场相对来说也不一样。

4.属性

(1)杠杆

从属性角度来讲,场外衍生品的属性,其核心点还是杠杆。正常情况下,场外衍生品是通过授信的角度,减少大家的对冲成本,一般都带有杠杆性。当然,衍生品因为带有杠杆性,其实也被很多投资人用来进行投机交易,这本身也是投资的需求。

(2)波动率

波动率是场外衍生品的另一个属性。因为波动率的估值或定价是期权很重要的因素。波动率的模型其实是衍生品定价里比较核心的模型之一。

(3)时间价值

时间价值可以类比于保险费用。大家的保险每天都在不断地损失,期权也具备类似的属性

(二)国内场外衍生品市场概要

国内场外衍生品是从2015年开始兴起的。在2015年股灾之后的四年里,其规模都比较低迷。直至2019年之后,其规模得到了大幅提升。这很大程度上是由于投资人对场外结构化产品的接受度逐步提高。

从集中度来看,私募基金逐步成为主力,这一方面是因为它的驱动力比较强,另外一方面是因为监管比较宽松。

二、结构化产品的风险特征

(一)风险指标

场外衍生品的风险计量,对买卖双方承担的风险是不同的。而且,市场方面可以理解为是相反的。

1.希腊字母

对衍生品期权来说,希腊字母是核心风险指标,衡量衍生品对产品价格的波动的敏感度。

2.信用风险

信用风险是交易对手方违约可能存在的风险。因为衍生品本身其实有很大一部分都是来自于信用交易,期初没有保证金。如果对手方出现破产违约情况,另外一个对手方就会产生一定风险。比如,金融危机时,我所在的外资银行跟雷曼有很多衍生品交易。雷曼兄弟公司破产之后,我们也面临着信用风险。

3.流动性风险

流动性的风险分两方面:一方面是对冲的时候,挂钩标的的流动性风险需要分析;另一方面是产品本身的变现能力。

4.模型风险

模型都是基于假设,假设就有可能不太科学,或不太贴近于实际。所以,场外衍生品多少会带有一些模型层面的风险。

5.操作风险

操作风险更多的来源于公司的内控制度。金融投行里的很多损失其实都是本身内控的缺失导致的。

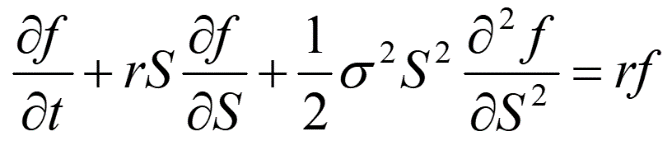

(二)B-S-M微分方程

图1 B-S-M微分方程

这个方程是著名的B-S-M微分方程。其假定期权价格f是依赖于标的资产价格S的衍生证券价格。它适用于其价格取决于标的证券价格S的所有衍生证券的定价。

该公式用于股票期权定价,在执行价格、到期日、无风险利率和标的资产收益的情况下,期权价格变化的唯一来源就是股票价格的变化。

由此,衍生出各类希腊字母来衡量股票资产变动对期权价格的敏感度指标。

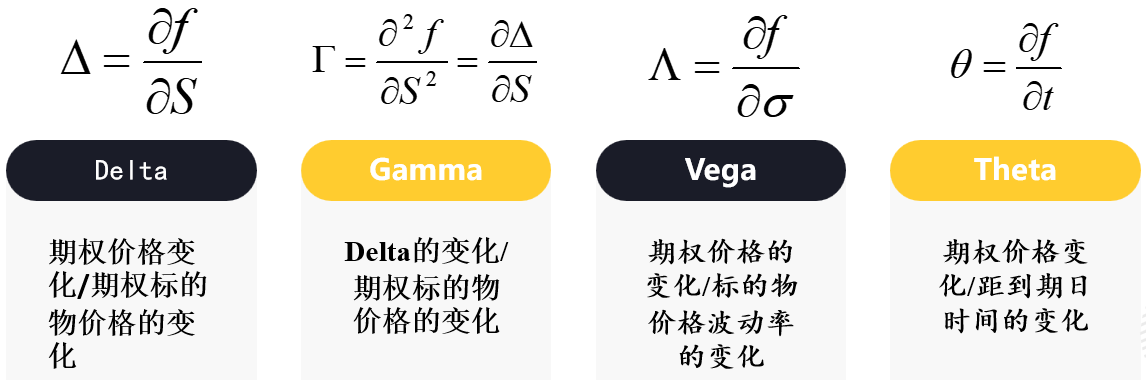

(三)希腊字母

图2 希腊字母

首先,Delta实际上是期权价格和期权挂钩标的之间价格变化的敏感度。对于我们来说,这是需要每天动态调整的。

其次,Gamma是标的波动导致Delta波动的情况。

第三,Vega是期权价格对波动率变化的影响。这是比较关键的,因为不确定性就是风险,风控是在控制波动率。

最后,Theta是期权价格随着时间变化的损失。一般情况下,Gamma越大,Theta可能是负。其实,这两个因素从某种意义上来说是相互抵消的。我们可以把Gamma看成机会收益,把Theta看成付出的成本,即获取了更多的机会成本之后,你必然需要支付更多的成本。

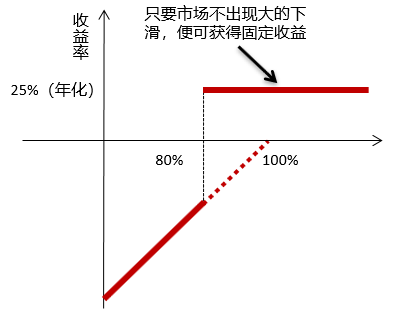

(四)雪球结构示例

1.雪球产品结构概述

最近,市场上宣传得比较多的产品结构——雪球产品结构。

图3 标准的80-100结构雪球产品结构

雪球产品结构的核心点:一是敲出价格是100%,二是敲入价格,三是敲出票息。敲入价格理论上当挂钩标的,比如,中证500的指数,如果不跌破20%,不碰到80%的敲入界限的话,客户可以拿到本金和25%的票息。

从某种意义上来说,这个结构给了客户20%左右的安全链,只要不束缚在安全链范围之内,客户的收益是有保障的。但这个产品结构并不是完全保本或保高收益的,一旦标的触碰到了80%的界限,还是有亏损的概率。

现在,这类产品取代了一些传统的信托产品,成为理财的主流之一。目前,市场上存续的雪球结构大概有1,000亿左右,规模比较大,涉及到的投资人也比较多。所以,监管对此比较关注,同时也在不断地提高客户准入。

2.雪球的希腊字母变化

(1)雪球价格的变化

从它期权的隐含价值来看,随着大盘的走跌,雪球的价格也在下跌。只不过它的下跌幅度不一定是100%。

(2)雪球Delta和Gamma

雪球Delta和Gamma的变化是非线性的。其实,最核心的是在触碰到临界点之前,雪球Delta是随着市场的下跌而不断增大的。

随着市场的下跌,券商需要不断买入,对冲的标的也就是500指数,如果上涨,券商要不断卖出。从某种意义上来说,券商降低了市场的波动率,维护了市场的稳定。

一旦敲入的时候,对冲方可能由原来的高倍,如90%左右的Delta降到更低水平,这就需要卖出。监管就担心对市场造成负面影响,这就涉及到对冲标的的流动性问题。

(五)市场风险计量

券商对衍生品的对冲其实是对风险指标做一定的分析,控制风险。但券商对冲的渠道是场内市场,将场外的一部分风险转嫁成了场内的一些交易,通过这种传导来实现为投资人提高收益。

市场风险计量的模型,用得比较多的一般是VAR和情景分析。

情景分析是指设置不同的场景,如Delta、波动率或明确税,等等,在调整范围之内,评估最大损失。

流动性指标也是比较核心的,而标的的日均成交量是衡量交易流动性指标的要素。同时,Vega对冲期权的持仓量因为流动性可能会触发其他的异常影响。

(六)市场风险管理总结

1.基础模型

衍生品利用了很多数学工具或模型进行估值,本身比较复杂,可能带来难解释的风险。越难解释的风险其最核心的就是基础模型的风险,很难规避。

2.估值模型

估值层面,各类衍生品的估值方法和定价模型也是各种各样,且越来越复杂的。各位投行研究得比较透。

3. 基本风险指标

比如,利率DV01、信用DV01、期权上面有Greaks、外汇敞口、计量上用VaR值的风险模型压力测试,还有市场风险经济资本模型对风险指标做一些估计,等等。

当然,针对不同的模型,投行也有很多复杂的模型计量方法。但即便有了这些工具,风险事件也不可避免。

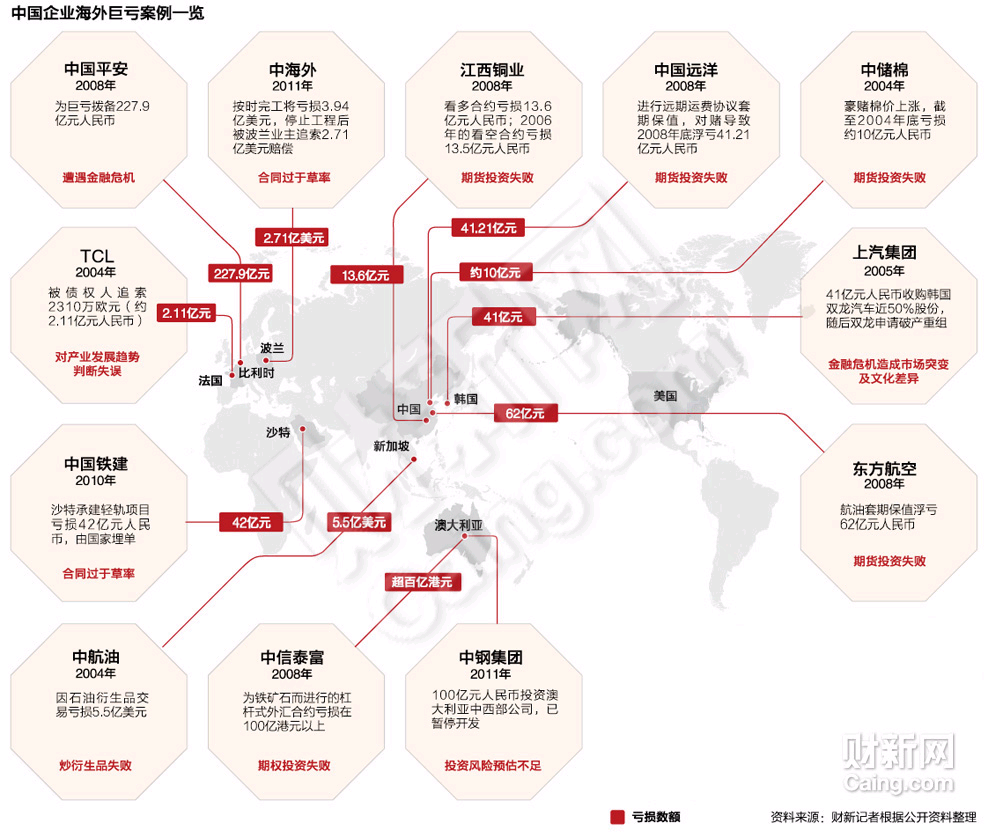

三、案例分析

(一)国内企业投资衍生品产生的亏损汇总

近年来,中国银行的原油宝、青山镍事件又一次将衍生品风险带入了台前。其实,图中中信泰富、中航油的亏损都是可以规避的。从某种意义上说,衍生品风险可以通过更好的内控决策机制规避掉。

图4 国内企业投资衍生品产生的亏损汇总

(二)境外投行投资衍生品案例

衍生品亏损也不是国内企业的专利,境外投行因为衍生品对冲也遭受过比较大的损失。

瑞银在做ETF远期交割的时候,虚假对冲交易造成了23亿美元的损失。2008年,法兴的一名交易员在未经许可的情况下大量投资于欧洲股指期货,导致发行损失了49亿欧元。绰号“伦敦鲸”的交易员他的信用衍生品交易出现数十亿美元的巨额亏损。

实际上跟国内青山镍事件类似,其核心在于本身持仓过于巨大导致了流动性风险。

比尔·黄的Archegos的倒闭导致包括瑞士信贷、瑞银、野村和摩根士丹利在内的投资银行在追加保证金违约后损失了数十亿美元,随着Archegos的头寸被平仓,近12家公司的估值损失了超过1000亿美元。

各种因素导致这些事件。其核心问题是投资太大,任何快速平仓都会导致市场的巨幅波动,从而造成了连锁反应。由此可以联想到国内股灾其实也是很多杠杆资金被迫平仓导致的。

流动性指标里也有一个不确定因素,即在一个对手方和多家机构进行合约签订的时候,每家对手方很难预估真实的头寸:他在其他家的一个头寸是多少。当然,监管也在考虑未来把相关的每个交易对手方的整体数据公开或是透明化,也许会避免信息不对称导致的情况。

另外,AIG、CITI因为信用衍生品接近破产,引发金融危机。这些事例肯定都不是最后一例,只要在金融市场里,这些事件都会持续发生。

(三)中信泰富的案例

中信泰富做的期权叫Accumulator,当时是非常流行的产品结构。

2008年10月20日,中信泰富宣布,集团为了为减轻外汇波动的风险,从去年起开始购买澳元的累计外汇期权合约进行对冲。

据公告,中信泰富购买的澳元累计期权合约共90亿澳元,平均价为每1澳元兑换0.87美元,因为澳洲有很多矿,它需要对冲澳元和美元之间的汇率。按照合约,中信泰富每月都要买入。当汇率低于078美元时,公司更要两倍买入,直到2010年。已导致亏损共8.07亿港元,而仍在生效的杠杆式外汇合约,按公平价定值的亏损更高达147亿港元。

公司的实际亏损应该没这么大。因为公司本身也有外汇对冲的需求,但是两倍就有些过度对冲了,导致了比较大的损失。

从止损层面看,因为上市公司需要不断公告,需要止损交易,它的头寸已经暴露在所有的外资投行里。大家都很关注,所以会找到很低的点,从某种意义上可能会被狙击。

(四)投行面临的对冲风险

境外投行面临相关性的风险,相关性风险其实也是一个比较难对冲的风险指标。金融危机的时候,相关性的风险导致很多投行面临着巨额破产,或是巨额亏损。

境外的很多投资人会以美金买金融产品。产品以美元计价,但挂钩标的是非美元资产的标的。

1.案例——日本的NKY index

产品以美元计价,标的日币的资产。这里肯定有汇率的风险,如兑付给客户的是美金,但标的资产买的是日元的东西,资产里的日元就需要转化成美金。

定价时也有一定的风险,在于挂钩标的和美金汇率、美元、日元汇率之间的相关性,是定价很重要的参数。

对对冲方来说,底层资产没办法覆盖更多的美元兑付。这部分的风险其实非常大,而且相对来说比较难对冲。

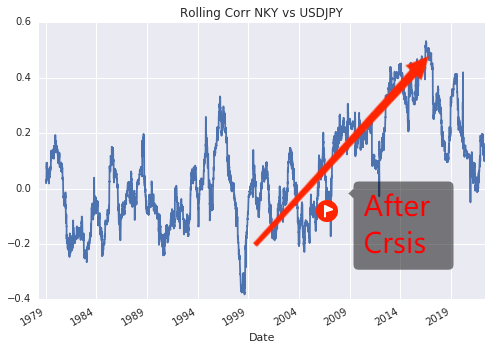

图5 Rolling Corr NKY vs USDJPY

上图是日元和美金的汇率的相关性。在金融危机之前,它在“0”左右的范围波动。随着金融危机发生之后,相关性大幅提升,导致NKY指数下跌,日币反而不断升值。相关性发生逆转,对冲端受到了很大影响。

2. 案例——法新香港

2020年,法新的香港银行挂钩汇丰银行、PHP和 HSI的恒生指数的衍生品。这里涉及定价的一个很重要的参数——远期定价。远期定价又跟它挂钩标的的派息相关。

汇丰银行在香港是经营非常稳定的一家机构,其过去的派息非常稳定。而且,汇丰银行在HSI的指数里权重也比较大,香港人对汇丰银行也非常有感情。

一般投行在定价的时候会预估其派息的情况作为衍生品定价的参数。但很不幸,一贯稳定的汇丰银行2020年没有支付股息,导致很多挂钩汇丰银行的期权或投行机构损失惨重。最大的法新也损失巨大。

四、常见认知误区

误区一:投行是不是在跟客户对赌?

不是。

投行做的事情,俗称“资本中介业务”,它不是风险的对赌方,而是风险的转嫁方。客户的风险是通过购买券商或投行的产品来满足动态券商的风险,是通过二级市场来对冲的。当然,也可能由于某些因素导致亏损。

所以,投行理论上并不是跟客户做对赌。作为券商从业人员,我们希望跟客户达到双赢。

误区二:投行是不是靠场外赚很多钱?

场外衍生品在某种意义上是一个资本中介业务。从各种市场风险指标来看,它并不是“零”风险的业务,自然也会随着衍生品的复杂度越来越高,多很多不确定的风险因素,包括相关性、波动率、 Interest rate,等等。

从某种意义上来说,投行做这类业务肯定有很多其他风险敞口,这是不可避免的。所以,投行挣钱也要看市场。从概率的角度来说,投行做这些业务有中间利润,做的产品越多越分散,投行盈利的概率越大。

误区三:衍生品是否加剧了市场的波动?

我认为不会。因为衍生品正常是有多有空,甚至很多交易,如雪球结构对券商来说,反而平滑了市场的波动。所以,衍生品反而可能是调节市场波动的很重要的工具。

发言文稿整理:胡慧

责任编辑:傅泽天