江李蕰盈 前瑞士信贷(美国)(Credit Suisse USA IHC)董事总经理

在风险偏好范围内管理风险,应该是每一个金融机构甚至是一般公司,都要做风险管理。这不仅是外部利益相关者的要求,例如金融监管机构、股东及其公司董事会等,都会要求一个公司健全金融监管机制,要使得它的作用能够充分发挥出来;也是来自内部利益相关者的需求,即金融机构的风险治理和控制部门,公司内部、前台都一定要受到风险管理部门的监督和控制,要做定期检查。

使用一套全面综合性工具来实现360度风险视图,该视图具有前瞻性,并支持在各种场景(包括压力场景)下的业务战略。这种方法将帮助投资组合经理满足内部和外部利益相关者的需求,并支持业务目标。

那么,如果能有一套全面综合性的工具来实现360度无死角的风险视图,使得该视图既有后瞻性,最重要的是有前瞻性,并支持在各种场景(包括压力场景)下完成业务战略。这种方法将帮助投资组合经理满足内部和外部利益相关者的需求,并支持业务目标。

一、风险偏好限额和风险管理的背景

(一)风险偏好限额和风险管理的背景

一谈风险管理,大家会想到很多模型,比如说测试在最坏的情况下,在最高的Percentage(百分比)下,公司会损失多少?Exposure(风险暴露)能有多大?这些都可以用一个通常比较有效的工具来控制,即控制风险承担的限额。总公司有一个总的限额,总公司下面每个分部都有它的限额,总公司的限额就是各分部的限额加起来的总和。而这个限额几乎是每一家金融公司一直都在做,有的是直接和金融管理机构的要求挂钩,有的是适应自己的Scenario Design(场景设计),比如用压力测试的一些工具来做限额。基本上每间公司,并且每个分部包括每个分部底下如果有不同的Portfolio(投资组合),也是有一定的限额,限额已经被应用得非常普遍了。限额是一个能够被大家接受并且认可的有效控制风险的方法。

那么把限额定出来以后呢,一个公司必须有足够的资本支持风险承担,并且保持在风险限额之内。这个限额不应该被经常打破,因为它毕竟是一个风险的上限,如果经常被打破的话,那就是说可能当初设定的就不是很准确,对自己公司的风险评估不到位,所以导致限额经常被打破。但是限额也不是说一定不会被打破,如果限额定得远远高于公司的风险,一定要有足够的资本来反映确实是需要这样的限额。你把更多的资本放在旁边来Hedge the Risk(对冲风险) ,会导致浪费,因为公司的资本也不能放得太多,应该放出去来获取Return(回报)。所以,限额基本上要和公司的风险相匹配。如果风险限额已经被打破了,公司的First Line(第一道防线)、Second Line(第二道防线)都不知道的话,那可能就要进行非常严肃的分析,然后还要上报给公司的高级管理人员,有没有认识到风险已经很高了,已经把限额打破了,并且没有足够的处理或者Remediation(补救)方法,那可能第二道防线的督察、Corporate Audit(公司审计),还有Financial Regulator(金融监管机构)的监管人员也会对公司的高级管理人员进行审查,并且要让他们负起责任。对打破限额的责任人会有责罚,有的人会因此丢掉工作,或者是金融监管机构会对公司实行一定的制裁。

(二)金融机构限额的关键要素

设定限额的目的就是为了做好风险控制,并且是在一个公司或者一个分部的Risk Appetite Framework(风险偏好框架)之内。

设置限额的目的,就是为了让业务始终在基本上所有的经济条件下都能够正常运作。

设置限额的方法有很多,主要有三个特性,第一个是公司使用定量和定性的工具来做,特别是在设限的时候,大家不一定要用模型,就算要用,也要加一些模型没有包括的因素,用定性的方法来加进去。一般限额设置都是两部分,一部分定量,另一部分定性。第二个,特别是在美国做了CCAR以后,大家都认识到前瞻性是非常重要的,因为设限额是为了保证公司的总风险或者是分布的风险,都能够在这个限额之内,那就是说限额的本身就有这个前瞻性。所以说在设定限额的时候,一定要把这个前瞻性的因素也放进去。有的公司呢,就直接用这个美联储的CCAR压力测试的方法来设定限额。可能大家都知道压力测试呢,既有美联署的那些Scenario(场景),也有公司自己的Severely Adverse Scenario(严重不利情景),而公司内部的美联署的Severely Adverse Scenario(严重不利情景)是不一样的,一定要用公司自己的Risk ID(风险识别)、Scenario Design(场景识别)来找出这样的Scenario(场景),然后用他自己的Scenario(场景)来做压力测试,用这个压力测试做出来的Risk直接做它的限额。有的公司就是用Adverse Scenario(不利情景)测试出来的风险来做限额。第三个,限额设置方法一定要考虑敏感度,Key Drivers and Sensitivity,它的敏感度是多少?那限额设置出来以后,一定要有一个管理流程。比如说限额被突破了以后,应该通过怎样的渠道去上报,公司应该怎么样来补救,怎么样来降低Risk Exposure(风险暴露)使得Remediation(补救)有一定的时间可以真正显示出它的效果,就是把公司的风险降到限额之内。这些补救计划,一定要有一个特别清楚的文件表明行动顺序,并且能在减低风险的时候,有一套事先已经考虑的、非常周到的一步一步的计划,这叫Pecking Order(行动顺序),从最优化的计划到最不优化的计划。就是说,这些计划都必须经过第一道防线、第二道防线、第三道防线,还有风险Committee(委员会)要带大家讨论并一致表决,然后把这样的Playbook经常更新,来反映公司Up to Date(最新的)线下的情况。不可以说,这个Playbook做出来以后就被放在那儿,可能公司再发展一段时间,这个Playbook就和公司没有什么直接的相关性了,所以说要这样一直更新。

现在就是每家公司基本上都有专门的Requirement(要求),就是说这个Playbook一定要反映当时公司的情况,而且所有的这些因素要放在一起。比如说限额设置出来以后,公司的技术部门怎样把Risk Drivers(风险驱动因素)、Sensitivity(敏感度)等不同的因素都能放在一个自动通知和诊断分析的一个系统里面。就是不要每天都看风险的程度、当天的数据,还要手工打印出去,应该是所有这些系统都可以让公司的技术部门把它们联系起来。比如说我每天去公司,打开电子信件时就会自动得到一个汇报,总结了所有子投资组合的风险是多少,今天的风险是多少,明天的是多少。如果我想再看,比如说一周或者更长一点时间,那就需要预测。就是每天只要我把电脑打开,就可以看到这样的汇报和预测。如果我的一些子投资组合的变化非常快,那么我也希望这个系统能及时通知。我是在第一线,同事是在第二线,他们虽然负责这个报告,但是不需要人工电子信件来通知,而是系统自动去报告子投资组合的变化。不仅仅是组合的风险,包括Return(收益),也可以给我同样的报告,而且不但能把报告及时地交给我,也能给我做变化的诊断分析。比如说今天的变化,风险是高是低,是什么推动了这个风险的高低,给的限额距离我还有多近,是不是有突破限额的风险,它都会自动地每天在不同的时间内把报告给我。

二、限额设定和监测的目标和职责

在金融公司里面一般都设置了三条防线。

第一条防线就是业务条线部门,我现在的工作职责就是要预测需要多少资本来支持现在的投资组合。并且由于我知道限额是多少,所以我的投资风险就不可以太高。如果限额被突破了以后,那一定要提出修复计划,比如哪些借贷应该尽快卖掉,或者是用其他的方法使得投资组合风险能在限额之内。因此需要监控投资组合,以及预测、创新、重新分配。如果投资组合不可能一下子就减少的话,还要在短期、中期和长期作出一些建议,然后在相关的会议上大家讨论后再通过。

第二条防线是公司的风险部门,他们的责任是告诉我限额是多少,并且在限额底下有一个数额小于限额的阈值(Threshold)。Threshold是想敲下警钟,如果风险已经和Threshold接近,说明风险已经很高了,这就是警戒作用,让我和第二条防线的人都知道,应该要警惕,要做出相应的策略把风险降低,不至于突破限额。他们对于违反限额或者是Threshold的行为,设计了一些必须遵守的政策。比如说当我发现投资组合的风险已经超过了上限了,必须Escalate(上报)给老板,并且上报给第二条防线。第二条防线要验证我的风险是否有这么高,并且要审查缓解计划,如果他认为有问题的话,他可以完全拒绝。

财务部门主要是保证有足够的资金来支持我的限额。就是说我需要多少资金,那么财务要提供这个资金来满足需求,就是以资金供给满足资金需求,是供和需的关系。

另一个部门就是公司的内部审计部门。他是确保第一条防线、第二条环线都能遵守管理方法和政策。他的目标就是说,我在做投资组合方面第一条防线自己的政策,还有第二条防线给制定出的政策,以及过程和程序都没有什么故障,没有任何违规的方面。

三、实现有效风险管理和限额监测的全面综合性工具

(一)实现有效风险管理和限额监测的全面综合性工具

如何实现有效风险管理和限额监测的全面综合性工具,主要有三个方面。第一个就是正常公司运营下的风险度量,第二个是压力测试,第三个是限额、阈值还有上报的触发线。就是说,公司在做风险管理和限额监督的时候,他要把以上内容都考虑进去。

首先是正常公司运作情况下的风险度量,BAU风险度量。主要是看三个方面,第一是大家在做风险度量时候,一定要清楚投资组合都有什么样的特性,比如Security(证券)、Exposure(风险暴露),并且要有一个计划,哪些可能下个月就要卖掉,哪些是下个月又买回来的,一直要做Dynamic Monitor,就是一直要知道我需要度量的Position,今天会怎么样,明天、后者又是什么样的组合,中期、长期投资目标分别是什么,以及投资组合从现在到一星期以后,到一个月以后,甚至三个月以后都有什么样的变化,一定要有这些工具能帮我测试。比如说今天我的Position是多少?风险是多少?风险和限额有多大的关系,相比限额是比较低还是比较高,如果离限额很近就要及时对投资组合做一些调整。不单是说有足够的模型,还要经常看模型之外漏掉的一些东西,所以我的度量工具就不单是量化的,还要看定性方面。然后还要再看有没有达到监管部门最低的要求,如果没有达到,那以后的组合就是连想都不要想,基本上投资组合已经暴露在监管风险之外。所以当我在度量的时候,一定要纳入这些最基本的监管的资本要求。除了公司一般运营过程中把风险做好,还要做一些压力测试,比如说CCAR这些方法,再加上跟不同的公司部门谈谈最坏的情况下风险会达到多少,会损失多少;在最坏的情况下,我的风险跟限额的关系是怎么样,是十分接近还是有一定的Buffer(缓冲)。然后把这些限额、阈值,还有上报触发线做出来以后,一定要制定一些早期预警指标,还有做反向压力测试,就是说要达到怎样严重的程度会使得投资组合把阈值、限额都冲破了。并且要为一些早期行为设置上报触发线,而不需要等到限额已经被突破了。然后我要有一些采取行动的设置,一定要清楚补救计划的优先顺序,一定是从最优先开始到最不优先的把它列出来,并且根据公司要求,这个优先计划是要不停变更的。

(二)从风险识别,到场景设计,风险量化和行动

美联储之前就是提倡所有大银行都按照这四步骤来做风险管理。首先风险识别是第一步,场景设计是第二步,风险量化是第三步,最后采取行动是第四步。虽说这是美联储要求和设计,但是在没有这个要求之前,想做一个比较好的风险管理人员,这4步也是非常有用的。我觉得不管对哪一个公司或者哪一个投资组合做管理,不管是在第一道防线和第二道防线,这4步都是非常有用的。

第一步是风险识别,就是说你的风险是什么?在哪里?是只有市场风险、信贷风险,有没有Operational Risk(操作风险)、名誉风险?你自己是不是清楚你的风险,也知道你的风险是往哪个方向走,是走高、走低,还是正常。

第二步,就是场景设计。场景设计基本上就跟风险测试差不多,就是如何把风险一步一步描述成可看见、可量化的步骤。

第三步,我把这些风险都挑出来,用这些模型来得到实实在在的数据。如果没有模型,那我就用Business Knowledge,用知识,再看看市场去向,然后和同行对比一下,就会把数据都找出来。

第四步,数据做出来以后,要知道数据到底告诉我什么,是在置信区间内运作吗?是不是可以接受有一定的Room to move around(活动空间)?假如这个数据告诉我问题很严重,那么我下一步应该采取什么样的步骤?所以说作为一名在风险管理方面做了十几年的银行工作者,我觉得这四步是非常有用的,并且现在转到做第一线,这也对我非常有帮助。

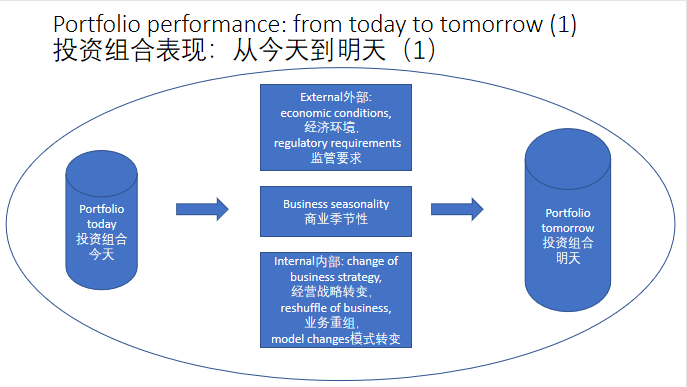

(三)投资组合表现:从今天到明天

投资管理人总是要关心他今天的投资组合是怎样的,然后明天投资组合会是怎样的。这个椭圆形的圈就是我的Constraint(约束)。我必须控制投资组合,遵守一些法则和监管要求,不可以跳出这个椭圆形。可能监管部门、公司内部对我的要求都包含在Constraint(约束)里面了。我看看今天的组合,那么就想明白经济方面、银行监管方面等这些外部因素都会往哪个方向走?然后再看看自己所在行业的季节性,内部有什么样的经营战略转变,有什么样的业务重组,有什么样的模型等。把这三个方面组合起来以后,就能想到明天投资组合应该是什么样,这张图几乎是每天都会在我的脑海中走过一遍。

图1 投资组合表现:从今天到明天

当然,我们不管做哪一行,不会每天都有Crisis(危机),所以你每天考虑的重点都不太一样。我这样过一遍的时候,就会想Return(收益)怎样,如何Meet all the constraints (满足所有约束),并确保收益是高的,风险也在限额里面,并且把外部、内部,还有积极性等因素全都考虑到,再考虑定性、定量所有的知识放在一起,再看明天如果想投哪方面,在哪方面再做重新的组合,那收益是不是还会保持在这样的水准,风险是不是还是在限额之内?

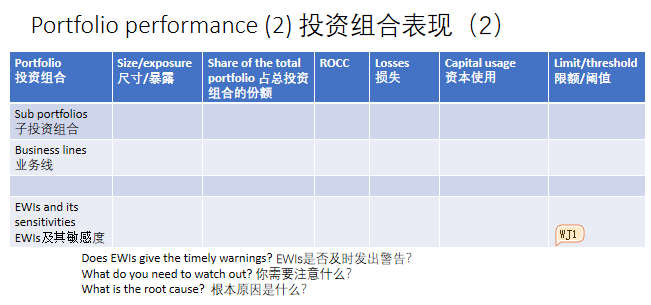

(四)投资组合表现

这张表呢,就是我上面提到的部分,要把它切切实实地分到投资组合几方面的注意因素中。比如说每一个子投资组合,我要知道尺寸、暴露是多少,占总投资组合的份额是多少,回报率是多少,有可能损失多少,在当前的风险暴露下使用了多少资本,使用的资本和限额是什么样的关系,所有这些信息我一进公司打开电脑,电子信件就要给我这样的报告。我会再就表中间的三个方面(占总投资组合的份额、回报率、损失)再考虑对明天的投资组合的预测。我也会在报告中加一些属性,比如说Early warning indicator(早期预警指标)是已经到了什么样的程度,对整个投资组合有怎样的敏感度等。

表1 投资组合表现

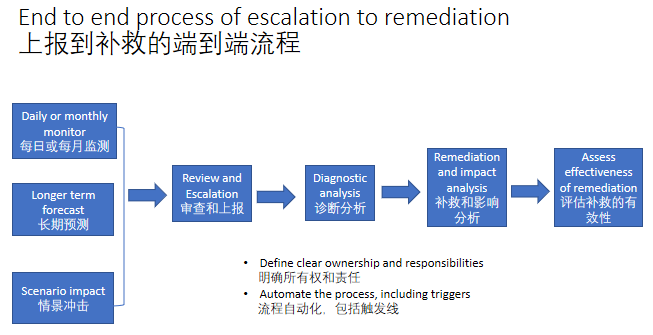

(五)上报到补救的端到端流程

上报到补救的端到端的流程就是说,我自己很清楚每一天、每个月要监管什么,并且如果有长期的预测,也要把它放入每天看的端到端的流程,同时还包括情景冲击。如果上限被突破,下一步就是审查和上报,必须非常清楚是什么样的原因,是哪一个子投资组合导致的,然后一定要找出补救方法并进行影响分析。比如说某个子投资组合的风险太高,那么把它降低以后,对于其他部门或者对我自己的投资有什么样的影响?然后这些补救方法和分析都要拿到Risk Committee(风险委员会)的风险会议上大家讨论,补救方案通过以后一定要评估跟踪,要切实看看是不是有真正的实效。

图2 上报到补救的端到端流程

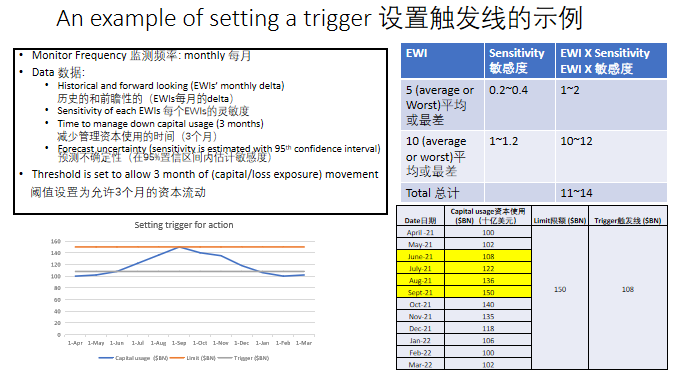

(六)设置触发线的示例

如果已经有了一个限额,我怎么样设定这个触发线能够提早知道风险情况,并且能够采取行动,而不用等到限额被突破。举个例子,每个月我都要监测子投资组合,数据从两年以前一直到现在都有。每个月要知道对应的风险,资本用了多少,资本就是要跟风险连在一起用来限制风险。这里有两年以前的历史数据,也有前瞻性的数据,把两个综合起来,主要看早期预警指标,这些指标就是我的投资组合平均驱动力,指示了投资组合的风险高低,并且对每一个早期预警指标都有Sensitivity(敏感度)。EWI的变化其实就是一个Delta,EWI的敏感度就是Beta,有这两者就可以反映资本使用的变化。如果说风险反映在资本的使用率上,显示风险比较高,那想降低风险的话一般要三个月的时间才可以慢慢看到效果,这三个月就是来设置触发线的。在做触发线的时候也要考虑到,模型给的数据不一定就像模型定出来的那样,我也要设置自己估计的敏感度,一般就是设置95%的置信区间。

图3 设置触发线的示例

从上面这个图可以看出,我的早期预警指标一个是5,一个是10,每个早期预警指标都有一个敏感度,比如说EWI的变化是5,乘以敏感度,表上最后一列就可以告诉我第一个EWI可能是主要驱动资本使用率或者损失或者其他的,收益和风险都有对应的EWI,最后把EWI和敏感度的乘积加起来总计得到一个区间。以资本使用率为例,如果变化在这个11%~14%的范围内,限额150,那么如何设置触发线呢?从11%~14%,取其中间值13%,从150每个月减13,一直这样减三个月,等于111,就是说如果我的资本使用到了111的话,我就知道,如果我不做任何事情,三个月以后它就会直接冲破限额。如果资本使用情况到了111的时候,我就开始减少Position或者采取其他行动,那还需要三个月的时间,可能第一个月、第二个月都继续高,到第三个月就不会高到150了。因为我已经在三个月之前采取了行动,慢慢把风险减下来,所以三个月以后就不会突破限额。这种方法就是不管你是什么样的投资组合,都要知道你的历史性和前瞻性的评估,评估它在未来会怎么样。最重要的就是你需要多长时间来降低风险,然后从限额上面慢慢往回倒推出来以后,就可以设定一个触发线了,告诉你如果到了这个触发线,就一定要开始采取行动了。

四、限额和风险监测灵活流程的设计

很多公司都认识到这个端到端的流程要保持最新的,并且要灵活,要动态地反映业务和投资组合的风险,并且这个报告要根据你投资组合的特性,需要每天或者每个月的更新来满足监管部门的需要,要经常地回顾,经常跟大家讨论看看有没有需要改进的。

来源:TGES2021前沿系列讲座(4月)

(责任编辑:张璐璐)