裴益川

一、关于线下转型线上的差异和挑战

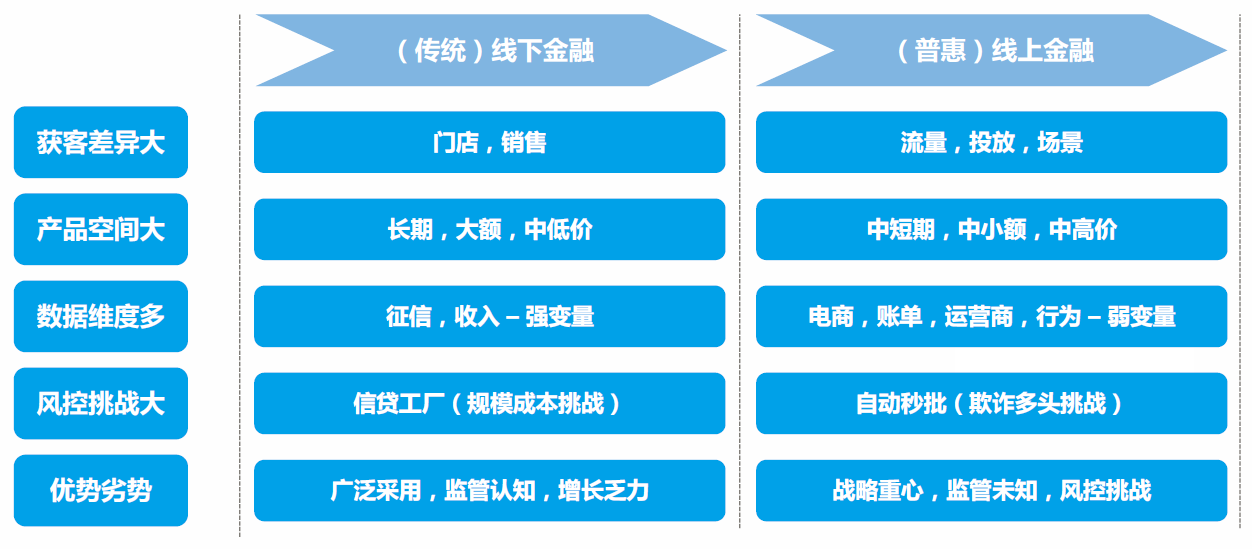

我们将线下金融定义为传统金融,将线上金融定义为普惠金融,它们之间的差异有以下几个方面(图1)。

图1 传统金融与普惠金融的差异

在获客方面,线下和线上金融的差异较大。线下金融主要依托网点来进行获客;而线上金融主要通过流量以及投放来获客,一般不与客户见面。

在产品方面,两者的差别也比较大。线下金融一般是长期、大额和中低价的产品;而线上金融(如阿里或拍拍贷等)的期限较短,主要是12个月以下,有些甚至是3个月或6个月,而且额度也偏小,主要是中小额和中高价的产品。

在数据维度方面,线下金融主要使用二维数据,一类是收入数据,另一类是征信数据,所谓的征信数据就是借款还款数据;而线上数据较为复杂,不仅有电商购物的记录和账单,还有运营商处的通话记录以及行为数据,行为数据是申请贷款的行为过程,这类数据非常有用。

在风险方面,线下金融比较成熟,有几十年的经验,五大行的信贷工厂都做得非常好,信贷工厂也可以加入人工智能或者量化模型等,但是主要还是基于人,有许多节点需要安排人员处理。而线上金融去掉了“人”,所有的数据处理都是自动化的,做到了自动秒批。线下信贷的发展会受制于人,不仅是人的数量,也有人工成本的限制,在规模上有限度,面临的主要是规模成本的挑战;而线上信贷业务见不到客户,面临的主要挑战是欺诈。

在优劣势方面,线下金融已经被广泛采用,当前属于主流,受到监管的认可,但是增长乏力。线上金融是当前各大银行的战略重心,但是由于监管缺乏经验,当前属于摸着石头过河的阶段,也带来了很多风控挑战。

来源:2019 TGES金融AI、数据管理与风险管理高级研讨会——裴益川《人工智能助力信贷线上化》

二、人工智能具有线上风险管理的能力

风险管理是一个多维优化的过程,同时具有科学性和艺术性,其最高境界乃是取舍未来的可知和未知。

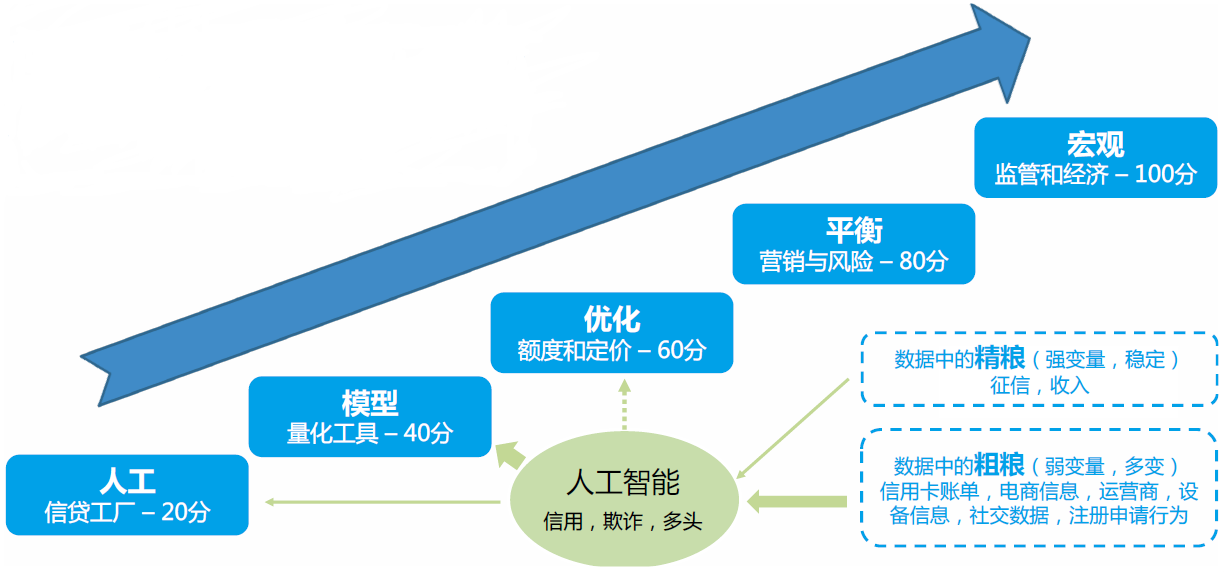

图2 传统金融与普惠金融的差异

在这里,我们给出一个打分(图2)。单纯做好信贷工厂只能给20分,在此基础上加入量化工具后可以打40分。放贷只需要做两个决定,第一是放贷或拒贷,第二是放贷的额度,当然在这之上还有定价的问题。如果把拒贷做好就可以打40分,放贷的时候如果可以把额度和定价做好就能达到60分,大部分的企业能做到这一步已经非常好了。在这之上就是将风险与营销融合起来做到平衡,这是非常困难的,企业需要在风险和营销两方面进行取舍,如果能做到“风险不变,量增加”或者“量不变,风险降低”,都是非常有意义的事情。当达到风险和营销的平衡时,企业就可以到80分。最后,也是最难的,是把握宏观风险。风控策略做好之后仍然有很大的不确定性,这个不确定性就是市场。在中国,仅仅把量化做好是不够的,其最多能带来10%-20%的增量,而宏观风险是能带来翻倍的影响的,是非银机构当前最大的挑战。

我们把人工智能所需要的数据分为“精粮”和“粗粮”。精粮就是征信和收入,它们是强变量,比较稳定,主要是银行使用,而网贷往往不被允许使用这类数据。粗粮是其他变量,比如信用卡账单、电商信息、运营商等信息,它们是弱变量,具有多变性,是网贷公司不得已选择使用的数据。风险管理中有很多风险需要控制,比如信用风险、欺诈风险、多头风险等。通过人工智能或者模型的方式管理信用风险时,使用这两类数据的效果相差不大,也就是说,管理信用风险时不用收入和征信数据也是可以的,其效率差别不大。但是,欺诈风险如果只用收入和征信数据,将是难以管理的,必须用到其他的数据。

来源:2019 TGES金融AI、数据管理与风险管理高级研讨会——裴益川《人工智能助力信贷线上化》

三、相比于传统金融来讲普惠金融的服务对象

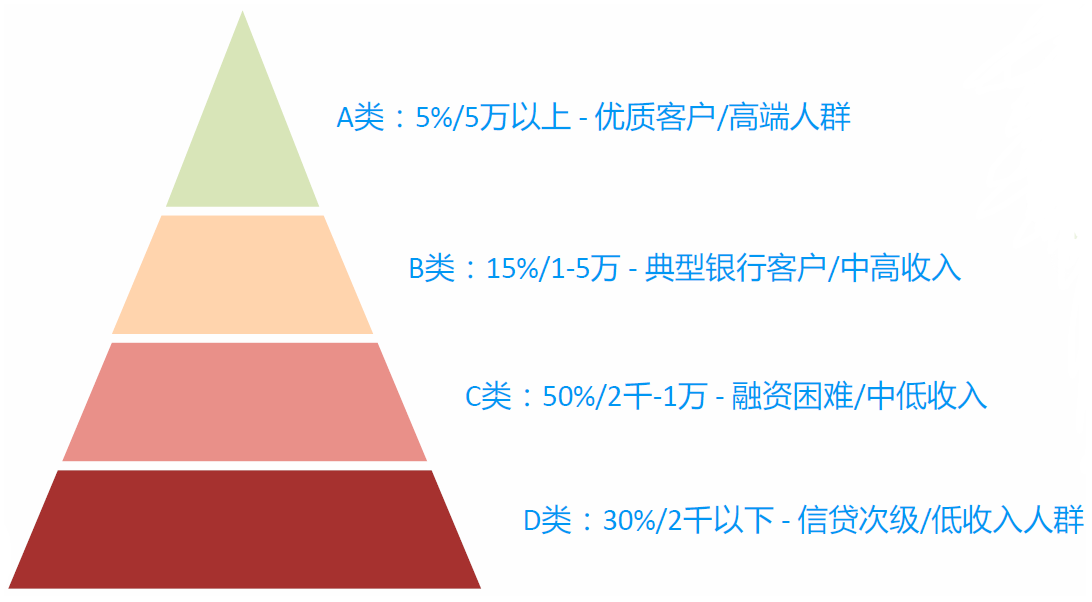

如果把一个社会中的人根据收入来进行划分,可以分成ABCD四类。如图2,A类为收入较高(5万以上)的优质客户或高端人群,这类人群占比5%;B类为中高收入(1-5万)的典型银行客户,占比15%;C类为中低收入(2千-1万)融资困难的客户,占比50%;D类为低收入(2千一下)的信贷次级人群,占比30%。传统金融主要服务于中高端客户,而服务于低端客户的属于普惠金融。

图3 普惠金融的客户划分(按收入)

传统的金融机构,如银行,有相当多的网点,而网贷等线上金融机构是没有网点的,这类机构的获客方式主要是科技手段,对潜在客户进行评判也是依靠科技手段,其中涉及大数据技术。在中国有31%的人群没有任何银行的账户,他们需要普惠金融进行信贷,而美国的这个数值为8%。为了国家的经济发展,普惠金融应该去服务这类人群。银行类金融机构也希望去服务这类人,但服务这类人群有很大的风险,而银行与网贷机构最大的差别就是银行资金是储户的储蓄资金,有银保监会监管,风险偏好较低,不良率有硬性要求。但由于这类客户市场巨大,有大量金融机构,包括阿里巴巴、京东等,都希望进入这个市场服务这类人群。

来源:2019 TGES金融AI、数据管理与风险管理高级研讨会——裴益川《人工智能助力信贷线上化》